米国債券投資に妙味あり?

これまで米国株中心に投資をしてきた筆者ですが、米国債券に投資妙味が出てきたと感じたので米国債券の基本的な情報とSBI証券で購入できるETF【BND】、なぜ今米国債券に投資妙味があるのか私見を述べていいきたいと思います。

米国債券とは?

米国債券とは、米国や米国企業などの発行体が投資家から資金を借入れるために発行する有価証券です。

債券の特徴としては

つまり、債券を購入することで額面金額と利子の両方を受け取ることができます。

債券の値動き

債券の値動きは様々な要因によって変動しますが、一つの要因として市中金利があります。

一般的に市中金利が上昇すると債券価格が下落(利回り上昇)します。

反対に市中金利が下落すると債券価格が上昇(利回り下落)します。

債券価格を動かす市中金利は政策金利、つまりFF金利によって誘導されます。

したがって、FRBが示すFF金利の動向に注視する必要があります。

BNDとは?

BND(バンガード・米国トータル債券市場ETF)はバンガードによって運用され、ブルームバーグ・バークレイズ・キャピタル総合指数の連動を目指す米国籍のETFです。

ブルームバーグ・バークレイズ・キャピタル総合指数は米国において投資適格の格付け基準を有している国債、政府関連債、社債、担保付証券などが対象となり米国債券市場を代表する有名な指数です。

BNDを購入することで米国の投資適格な債券をまるごと購入できることになります。

現在BNDの利回りは2.43%で毎月分配金を得ることが出来ます。

また、経費率も0.03%と非常に安いのも魅力的な債券ETFです。

BNDのパフォーマンス

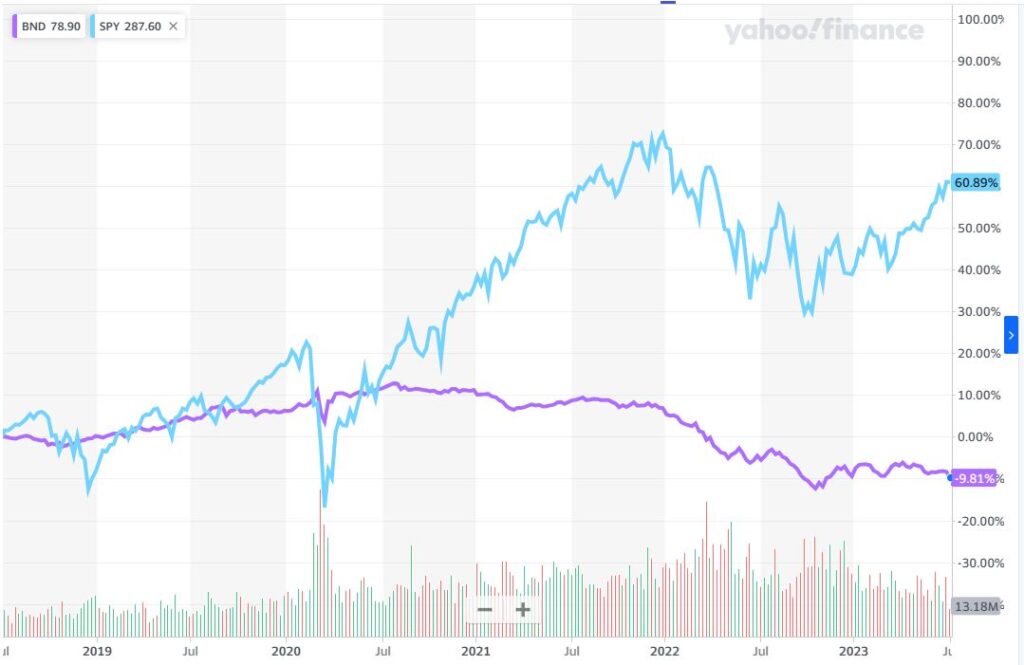

一般的に債券は株式よりリスクの低い投資商品として知られています。

S&P500の値動きと比較しても値動きが小さいことがわかります。

今後の展望

インフレの指標を示すCPIは6月を天井にピークアウトしたと囁かれていいます。

FRBはインフレを抑えるためにFF金利の利上げを継続してきましたが、もしインフレがピークアウトしたと考えると12月以降のFOMCで利上げペースが鈍化して、2023年には利下げされる可能性もでてきます。

FF金利が下がると債券価格は上昇すると言われますのでBNDといった債券投資に妙味が出てくると考えます。

しかし、リスクとしてはインフレがピークアウトしていなかった場合や好景気が続く場合には利下げが出来なくなりますので注意が必要です。

今後もCPIやFOMCに注視していきましょう。

↓ランキング参加してます。良ければポチっと押して応援してください!↓

コメント